土地市場

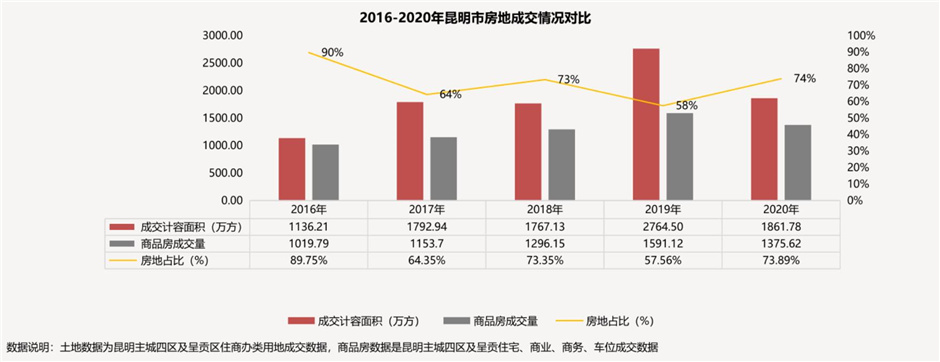

整體供求— 2020年土地供求平衡,供求量較同期均表現下降趨勢

從土地供應端看,2020年土地市場供應209宗,同比減少35.29%;占地面積667.64萬方,同比減少29.61%;可建面積2050.81萬方,同比減少33.04%;

從土地成交情況看,2020年土地成交187宗地,同比減少35.4%;占地面積592.21萬方,同比減少29.84%;可建面積1861.78萬方,同比減少32.65%;土地成交累計樓面均價3254元/㎡,同比增加3.62%,整體溢價水平同比增長19.08%。

成交走勢— 上半年供應量大幅走低,交易集中在下半年,全年成交量略有下降

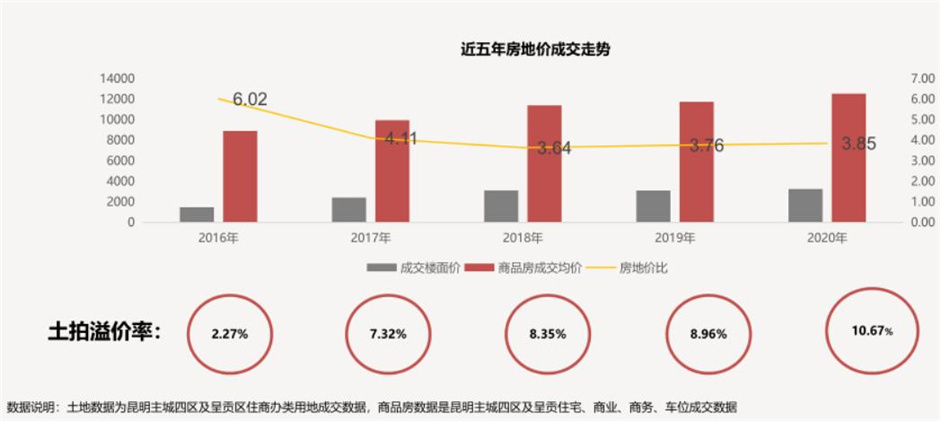

縱觀近五年土地成交量,16年開始政府加大土地供應量,品牌房企紛紛入駐,土地拍賣出讓透明化,房企競爭環境緊張;

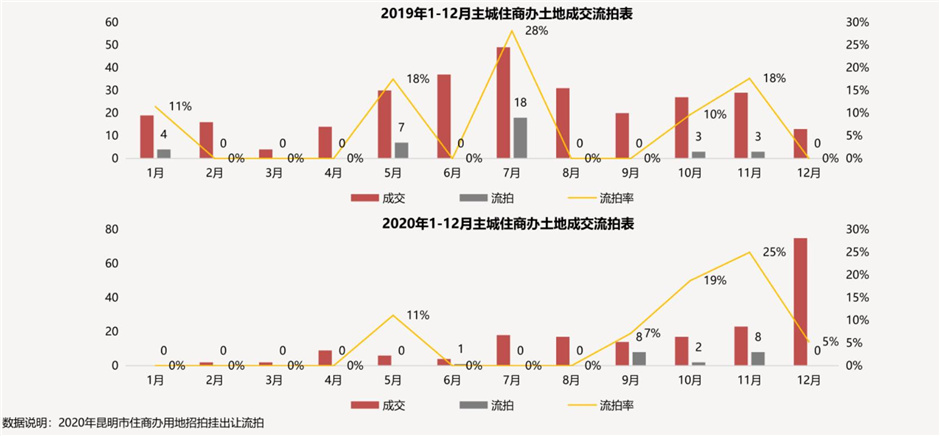

2020年的昆明土地市場呈現 “平頭翹尾”的趨勢,從年初疫情影響下的低迷,到5、6月份開始回溫,到金九銀十的平穩發展,再到年末集中爆發。

成交結構— 昆明市土地成交以住宅類為主,組合商辦、商住及綜合用地,產業勾地成為趨勢

從2020年土地市場成交結構月度情況看,住宅類用地任然占市場主力,純住宅用地整體溢價率達12.23%;隨著政府招商引資房企產業入駐等拿地方式的多樣化,商辦類以及商住類用地不斷增加,低溢價率獲取;受昆明商辦市場低迷影響,市場去庫存為主,綜合類性質土地成交持續保持低位運行,未來昆明房地產市場仍以住宅類產品為市場主力產品。

一二級市場— 商品房持續去化,土地成交量回落,中長期庫存壓力小

受疫情影響,2020年商品房成交量回落,但市場熱度不減,商品房成交量依舊保持高位,穩定去化,另外受19年土地集中放量影響,20年土地成交量有所回落,整體來看,市場持續去化,穩定去化;

2020年住商辦用地成交可建體量1861.78萬方,商品房成交量僅1375.62萬方,新增土儲486.16萬方,未來商品房市場中長期庫存壓力小。

一二級市場— 土地交易進一步明朗化,房企溢價拿地入駐,房價地價比下降

從五年商品房成交均價來看,昆明市場商品房均價保持穩步上漲趨勢,18年破萬,20年持續保持穩增長態勢,商品房均價高達12540元/㎡;

16年開始,隨著近五年品牌房企陸續入駐,土地成交透明化,土地成交均價大幅度上浮,房企溢價拿地,整體房地價比下滑。

土地流拍— 2020年土地流拍宗數減少,房企拿地信心足

2020年土供應209宗,成交187宗,流拍19宗,整體流拍率10%,同比19年下降; 拍賣出讓含住宅地塊流拍率低,其中流拍地塊多為拍賣出讓地塊及純商業商務地塊。

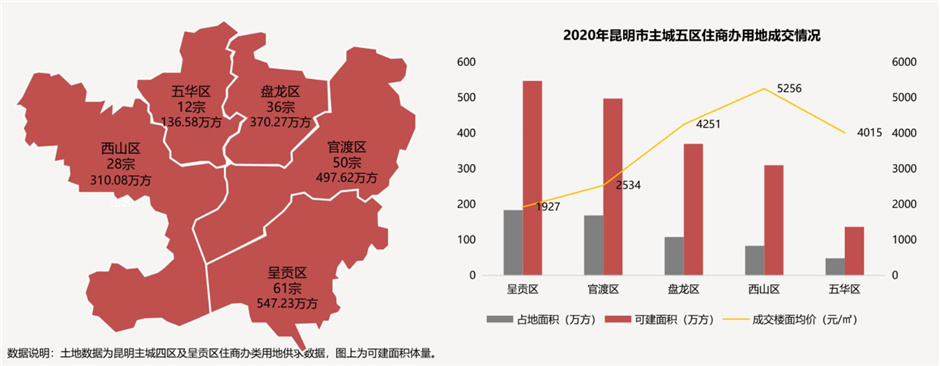

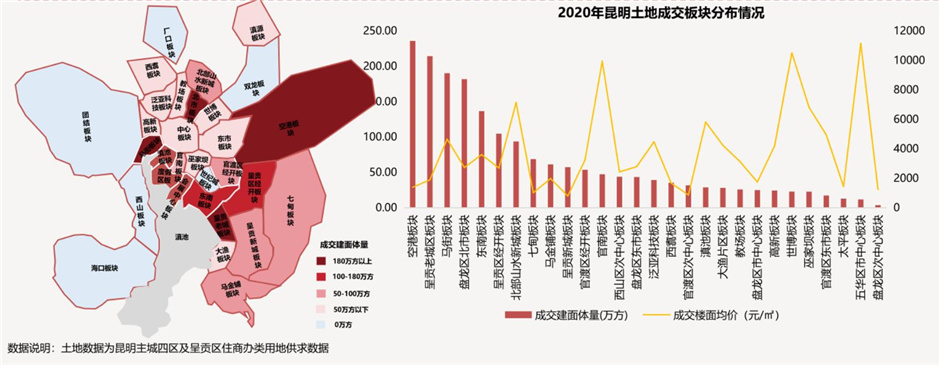

片區成交表現— 土地市場分區成交差距大,呈貢、官渡、盤龍成為房企拿地主戰場

從2020年土地市場成交分區情況看,各個片區之間量價差距逐漸拉大,受地勢及城市發展方向“南延北拓、西進東出”影響,呈貢區以成交建面體量547.23萬方、61宗土地的超過其它各區,位列榜首,主力成交呈貢老城片區;官渡區以成交建面體量497.62萬方成交量第二,主力成空港板塊;盤龍區成交建面體量370.27萬方,排名第三,以4251元/㎡的單價優勢,成為最具潛力的區域;五華區和西山區以城改舊改勾地為主,成交量低位運行,但西山區以樓面單價5256元/㎡位列成交樓面價榜首。

板塊成交表現— 市區核心板塊價值凸顯,邊緣板塊成為熱點,房企布局外溢

從2020年昆明土地市場成交板塊分布情況看,主城核心區因土地越來越稀缺,多為城改舊改項目,房企拿地以城市發展方向外溢。其中官渡區空港板塊、呈貢區老城板塊、西山區馬街板塊、盤龍區北市板塊成為今年土地市場熱點板塊,房企爭相入駐;此外官渡區東南板塊、呈貢區經開板塊外緣板塊也是逐漸受房企關注。官渡空港板塊以235.82萬方的建面體量位列成交量榜首,五華區次中心板塊以成交樓面均價11148元/㎡位居板塊成交樓板價第一位。

房企布局— 2020年新入昆房企為旭輝、卓越、華發、龍光、清華海峽五家

2019-2020年,昆明新進房企累計共14家,主要進駐方式為合作進駐與招拍掛形式拿地進駐;

2020年1-12月共有5家新進企業入駐昆明,其中旭輝在7月首次在公開招拍掛土地市場溢價拿地,進駐昆明。清華海峽在10月以昆明海峽健康科技小鎮項目入駐昆明,華發集團在10月與融創云安聯合拿地曲線入滇。卓越集團在11月以171.7%溢價率拍賣競得呈貢土地入駐昆明。龍光地產底價摘得巫家壩板塊17.11畝土地,正式落子昆明。

房企布局— 2020年房企積極增加土儲,多家房企產業入駐

2020年品牌房企積極拿地,搶占市場份額,其中金地、俊發、萬科、融創、綠地、華發、云安、卓越、平安、同德躋身拿地房企前TOP10。

房企高溢價表現— 公開招拍掛市場競爭激烈,2020年單宗土地溢價高達172%

從2020年溢價率高于30%的土地成交來看,卓越、中海、恒大、旭輝、新城、綠地、海倫堡、龍湖等房企高溢價拿地,主要分布在呈貢區、盤龍區、西山區。

成交排行版— 2020年房企拿地面積、總價、單價TOP10排行榜

從成交面積排名看,金地以總成交面積124.81萬方,拿下總面積榜第一,俊發緊隨金地排行第二,呈貢區、官渡區成為房企拿地主戰場;

從成交總價排名看,融創以60.53億元遠超其它房企名列榜首,均以底價獲取;

從成交單價排名看,龍湖以13853元/㎡摘得西山區雙塔片區土地,排名第一成交單價地塊。

房企貨儲— 截止2020年12月底,房企貨儲排行榜TOP10

截止2020年12月,昆明貨值儲備前十房企總貨值儲備量高達3539萬方,占市場份額主導地位,其中俊發以1104萬方的土地貨值儲備穩居首位,與云南城投、綠地、萬科、碧桂園排行前五,前十企業以外來品牌房企為主,本土逐漸淡出。

2020年政府供地持續放量,集中年尾供應,上半年土地市場驟停,年中回暖,年末集中爆發,5家房企新進昆明,房企合作拿地明顯增多,溢價接受度上漲,競爭激烈,拿地成本高漲,呈“量跌價穩”趨勢,公開拍賣地塊溢價高,勾地條件苛刻。

商品房市場分析

政策環境— 堅持以穩為主,堅持房住不炒,保障房地產市場正常有序發展

2018年7月出臺限購政策以來,昆明量價走勢保持穩定,尤其是成交均價穩步上漲,上漲幅度基本維持在8%左右;

房價上漲溫和,符合政府調控預期,20年政策,主要堅持以穩為主,堅持房住不炒,保障房地產市場正常有序發展。

商品房市場— 20年全年商品房成交量低于19年全年,成交均價平穩上升

20年全年商品房供應1790萬方,較19年全年下降9.1%,成交量1376萬方,較19年全年下降13.54%。成交均價12540元/㎡,成交均價保持平穩上升;

分區來看,所有區域成交量均出現增長趨勢;成交均價上五華區、西山區漲幅明顯;官渡區價格相對穩定。

商品住宅市場— 供應小幅上升,熱點區域成交下降致使整體成交量走低

20年全年住宅供應1112萬方,較19年全下降1.15%,成交量942萬方,較19年全年下降12.92%。成交均價14989元/㎡,較19年增長7%;

分區來看,整體成交面積均下降,其中盤龍區、呈貢區及官渡區下降幅度較為明顯,但各區域均價都有所上漲,西山區環滇高端高價業態項目集中,上漲幅度明顯。

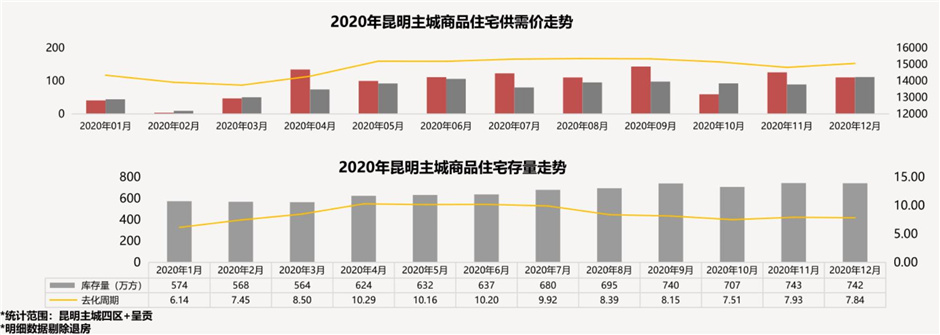

商品住宅市場— 下半年回暖,成交量結構性波動,存量保持在健康水平

從月度走勢來看,自4月商品住宅供應成交大幅增長,下半年整體市場熱度較高,9月份進入購房節點房企放量供應,達到20年供應峰值,后以去存為主供應下降,12月年終補貨供應上行,成交量結構性波動,總體保持高位運行;

2020年昆明主城商品住宅存量整體走勢相對穩定,“疫情”過后市場供貨節奏加快,存量持續增長,成交延后恢復,自7月起去化周期逐步縮短,截止12月去化周期7.84個月,處于健康去存水平。

高層住宅市場— 整體連續三年供大于求,20年年底均價受項目促銷沖量有所波動

高層住宅18、19年開始放量供應,截止2020年有所下降,20年高層住宅供應866萬方,同比下降10.11%;

從月度來看,高層住宅2020年年初受疫情影響2月幾乎清零,后迅速恢復正常水準,均價臨近年底時受項目促銷沖量影響而下降,至12月回歸正常水平,預計后期房價水平將保持維穩狀態。

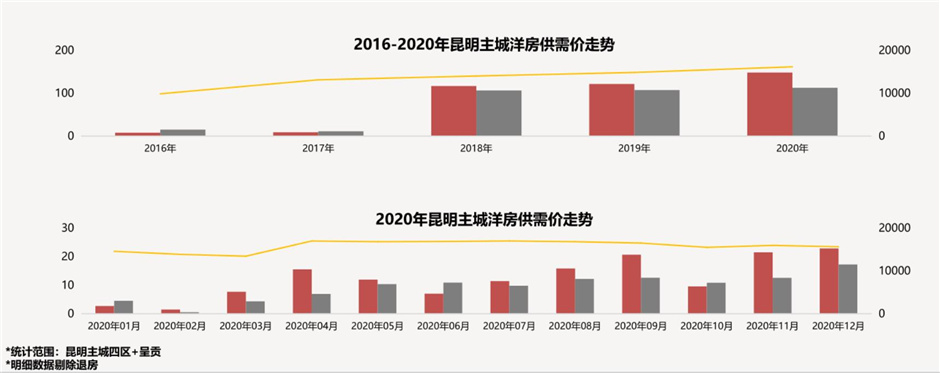

洋房市場— 供應持續上揚,成交相對穩定,20年下半年供應放量,市場需求增加

2016-2017年洋房供應成交一直處于低位運行,18年起洋房供應成交大幅度增長至20年供應148.28萬方,成交112.84萬方,為近五年最高,成交均價逐年遞增,20年洋房成交均價為16180元/㎡,環比增長8.89%;

20年上半年洋房供應低位運行,主要以去存為主,下半年洋房供應增加至12月供應22.87萬方,為全年最高。

別墅市場— 20年供求齊漲,整體供大于求,成交相對穩定,但均價下跌

20年別墅的供應大幅上漲,20年別墅供應97.15萬方,環比增長147.45%,成交58.50萬方,環比增長28.05%,均價20624元/㎡,環比下降4.52%;

從月度走勢看20年別墅供應成交波動較大,成交均價受到呈貢經開板塊、空港板塊以及大漁板塊部分低價項目影響小幅下降。

成交排行版— 2020年商品住宅高層、洋房、別墅成交套數TOP10排行榜

從高層排名看,俊發彩云城辰灣以總成套數4160套,拿下第一,萬科城以3201套成交量緊隨其后排行第二,官渡區、西山區成為成交主要地區;

從洋房排名看,陽光城滇池半山以879套成交總套數名列榜首,綠地滇池國際健康城、碧桂園東園以微弱差距排在第二、第三位;

從別墅排名看,金地云海一號別墅成交套數最高,共計284套,恒大云璽大宅、陽光城滇池半山隨后排名第二、第三。

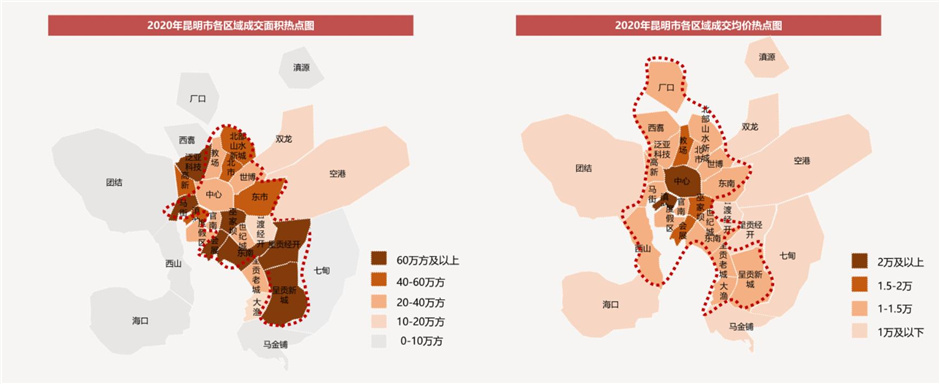

成交板塊: 以中心區外擴發展,重點區域成交量價較高

20年板塊供應成交上漲幅度最大的均為官渡經開板塊,主要受富康城·紫悅臺項目大量供應備案影響。

均價上漲幅度最大為西山次中心板塊和五華區次中心板塊,上漲幅度接近30%。西山次中心板塊受隆盛府項目大量備案高均價影響。五華區次中心板塊則受到碧桂園龍騰世家項目大量備案高均價影響。

開盤去化率— 20年各項目開盤推案態度謹慎,整體推案次數明顯及體量有所減少

2020年昆明主城商品住宅推盤58次,推出14374套房源,平均套數去化率64%。推出體量合計159.79萬方,成交101.84萬方;8月推售量為全年最高,之后整體市場呈小幅回落態勢,12月項目推盤量回升。

成交結構— 市場以首改的面積100-140㎡,總價120-140萬為主;高總價物業上漲

從面積段來看,主力成交集中在80-160㎡,合計占比81%。其中80-100㎡剛需戶型成交占比較去年上升7個百分點;

從總價段來看,主力總價集中在120-180萬之間,其中120-180萬總價占比48%;高總價物業占比較19年上漲4個百分點。

成交套數分析— 成交主要集中于面積100-120㎡,總價110-160萬元階段

從成交套數20年住宅市場總成交套數78540套,主要集中于面積80-90㎡、100-130㎡,總價120-180萬元,剛需依舊是市場主要需求,其次高價物業占比也開始上升,住宅市場顯露出剛需需求為主導向改善型過渡的跡象。

辦公市場— 近年辦公市場連續3年供大于求,去化高位運行,低價物業影響均價下降

辦公市場2016至2019年供應上漲,自18年起處于供大于求的狀態,20年供求齊降,庫存上升,去存成為市場主要任務;

在成交方面,16年起成交量逐年增長,20年熱度下降,從成交價格方面看,成交均價小幅回暖,從上榜物業來看,低價項目較多

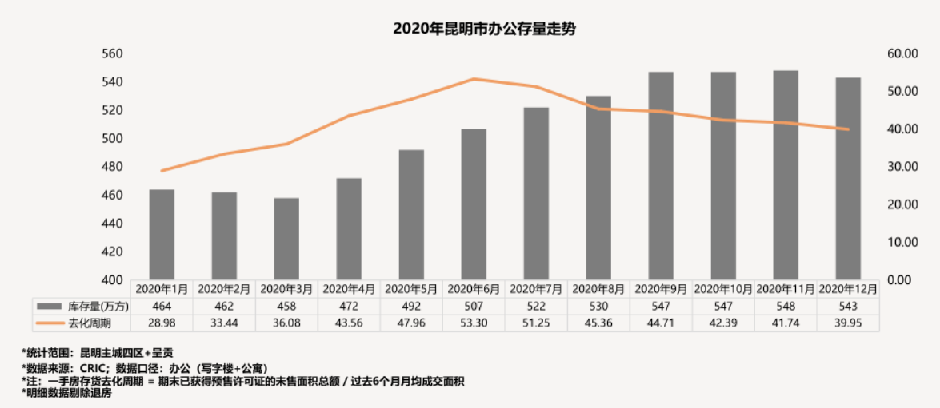

辦公市場— 辦公存量持續增長,去化周期超2年,去化壓力大

辦公存量較去年同期增加76萬方,受供應端影響,存量出現持續增加趨勢;

從去化周期來看,截止20年12月去化周期有所下降,存量減少,去化周期較去年同期有所上升,去化周期39.95個月,超3年。

商業市場— 供大于求現象明顯,20年整體均價小幅下降依舊保持低位

供求方面,2017年開始,供應量回暖,至19年供應達到最高值,20年商業市場受俊發春之眼和盤興博大廣場為主力成交項目,整體市供大于求現象明顯;

從成交價格方面看,18年開始商業均價大幅下降,20年依舊保持低位,整體均價低于近5年平均水平。

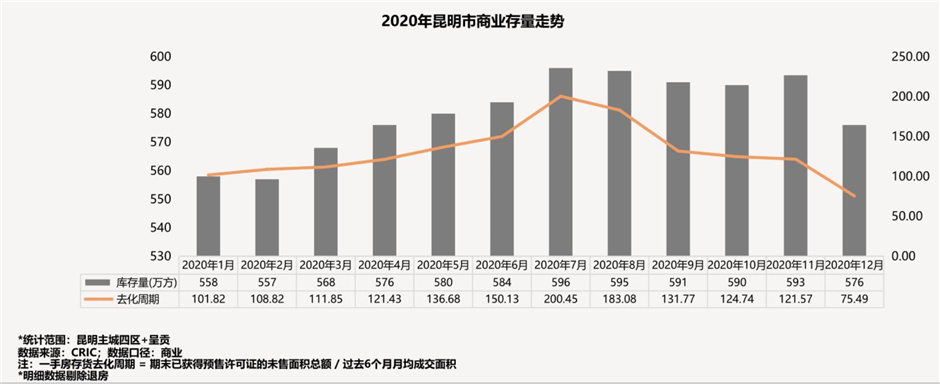

商業市場— 去化周期受單項目集中備案影響大幅下降,但實際整體存量高位,去化緩慢

截止20年12月商業庫存576萬方,相比19年增長31萬方;

庫存依舊保持增長,春之眼集中備案,成交大幅度增長,致使去化周期下降至75.49個月,但實際來看各項目商業以及去存緩慢,整體存量依舊保持高位,庫存壓力大。

昆明房企排行榜— 強者恒強持續,俊發依然保持龍頭位置

2020年強者恒強,競爭激烈,行業寡頭化明顯,上榜房企均為昆明目前房地產行業主力軍,規模房企以多種方式擴充資源,拓寬企業貨儲,憑借著自身品牌,產品等優勢瓜分市場份額,由此不難看出未來房企集中將進一步提升,中小型房企將面臨淘汰壓力。

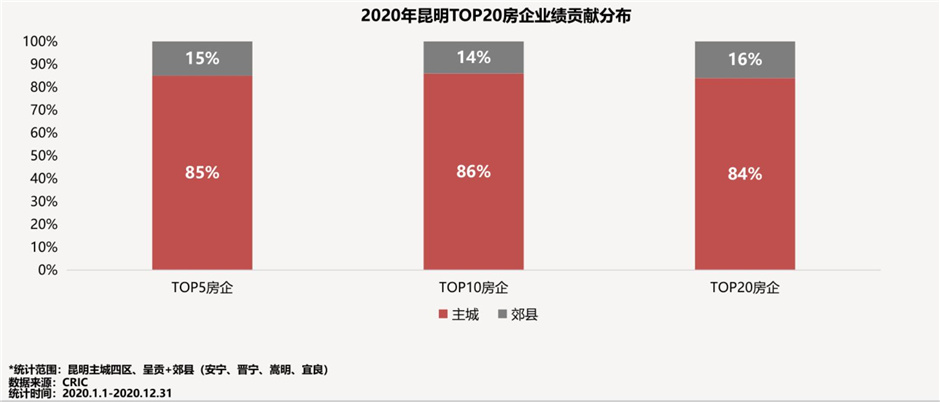

昆明企業業績解讀— 郊縣業績貢獻突出

2020年在各分段陣容業績貢獻分布中,TOP5房企郊縣業績貢獻表現出色,郊縣業績占據TOP5流量銷售金額的15%。其中,恒大郊縣業績占比達8%。TOP6-10房企以深耕主城為主,郊縣前期項目規模較小,新項目入市時間較短。TOP11-20房企中新城、諾士達在郊縣的文旅、商業項目中表現出色,帶動TOP20郊縣貢獻率達到16%。

昆明企業業績解讀— 強者恒強,競爭激烈

2020年俊發以300億銷售業績高居榜首,較去年業績小幅上升,融創排名上升至第二位,融創的業績增長較快主要是憑借恒大文化旅游城項目助力業績增長排名上升,排行第三的萬科在昆明以中高端改善為主,且在熱點地區投放剛需剛改產品,但貨儲減少,20年業績有所下滑。

投資端新進企業拿地積極,20年受“疫情”影響,整體市場供求齊降,但均價依舊穩定上漲,改善物業及大戶型產品逐漸成為市場主流,別墅物業市場份額增加明顯,商辦物業存量高升,去化壓力加重。

昆明房地產市場預判

企業投資策略:昆明企業布局變化

中心板塊機會布局,多為城改舊改項目,房企拿地隨城市發展方向有外溢趨勢

需求預判: 未來三年新增需求將達到550.72萬方

昆明人口及城鎮化率保持穩定向上的增長趨勢,人口呈現凈流入狀態。按照目前人口增長的趨勢,預計主城區75%新增常住人口有購房需求,根據城市新增購房需求預測,未來三年新增需求每年將達550.72萬方;其中每年將會有約363.62萬方的改善需求,年均新增投資需求約為145.81萬方。

需求預判: 住宅產品未來可供應總量為1738萬方

截至2020年底在售項目存量742萬方,按照過去12個月的平均去化速度,去化周期約為9.45個月;待開發土地存量—2020年1月-2020年12月,住宅產品未來可供應總量為(1244+617*0.8)1738萬方,按照過去12個月的平均去化速度,去化周期為22.13個月。

需求預判: 2021-2022年理論入市供應量分別為1277萬方及1349萬方

供應量預測——基于待開發、在售項目存量和未來土地供應量三種潛在供應量,對入市節奏進行排列,預測2021-2022年理論入市供應量分別為1277萬方及1349萬方。

2021年昆明市場政策將持續以“穩”為主,通過細節校正市場,維護市場正常運行,主城區域城改為主,昆明市郊縣機會浮現,企業競逐區域重心外溢。

本站轉載文章和圖片出于傳播信息之目的,如有版權異議,請在3個月內與本站聯系刪除或協商處理。凡署名"云南房網"的文章未經本站授權,不得轉載。爆料、授權:news@ynhouse.com。

熱門評論