2020年全國經濟遭受疫情沖擊,房地產市場整體呈現恢復性增長,下半年開始熱點城市加碼調控,防范金融風險。云南幫扶政策出臺,政策環境寬松。房地產市場維持健康平穩狀態,各項指標穩中有升,新開工疫后率先恢復。但客觀經濟環境下,整體住宅成交量跌價漲。傳統地產成熟區,需求受制,削減成交,中小能級城市競爭加劇,均價下滑。

房企銷售業績部分下滑,集中度漲幅有限。在投資、置業客戶向郊縣外溢,地州文旅項目釋放背景下,郊縣+地州業績貢獻率提升,主城綜合性品質、改善熱銷項目、郊縣+地州文旅暢銷項目直接帶動部分企業業績上揚,排名上升。上榜房企中,融創地州業績貢獻度排名上榜房企第一,貢獻業績超80億。

市場解讀

1市場環境

全國以“穩”為主,穩中趨嚴,對房價紅線加碼調控,強化防范金融風險。市場波動小,疫后逐漸恢復。

云南幫扶政策出臺,維持市場健康平穩狀態,各項指標穩中有升,新開工疫后率先恢復。

整體住宅市場量漲價跌。新興城市活力充沛,量價齊升;地產成熟度區成交削減,中小容量市場競爭加劇,均價穩中有跌。

01、全國市場環境

“房住不炒,因城施策”延續,房價紅線城市加碼,從金融機構、房企加強防范風險。新開工、銷售穩定,疫后逐漸恢復。

近兩年,中央貫徹“三穩”目標,堅持“房住不炒,因城施策”,對房價異動及擾亂市場行為,積極調控引導房地產回歸居住屬性,防范金融風險。2020年上半年為應對疫情對經濟造成壓力,政策環境寬松,下半年隨經濟運行回復,政策回歸常態化,并有收緊趨向。

全國商品房銷售面積、房地產新開工面積走勢符合中央維穩預期。銷售面積波動變化小,累計增速通常處于4%~-4%區間,2020年10月回正;房地產新開工面積2019年累計增速在8%~10%,城市擴張、更新規模穩定增長,2020年以來同比降幅不斷收縮。

02、云南省市場環境

云南政策空窗,疫情下出臺幫扶政策穩企救市。新開工面積韌性較強,疫后率先回升。

云南整體政策空窗,多為行政性通知、規定。2020年為應對疫情經濟壓力,先后出臺穩定經濟、穩定房地產市場、支持文旅產業轉型升級等措施。

2019年云南商品房新開工面積累計增速維持高位,全年新開工面積同比增長69.2%,全省房地產建設規模集中增長,2020年4月累計同比回正。全省商品房銷售面積2019年同比增長6.7%,2020年截止11月同比增長-0.6%,受到客觀經濟環境影響,銷售面積有所下滑。

03、云南省市場表現

相較往年,2020年房地產市場以穩為主,房價、新開工面積正增長,銷售面積有望持平,整體良好市場面貌依舊存在。

過去五年間,全省商品房銷售面積、金額數量持續上漲,增速近兩年開始放緩。2020年,商品房市場受到疫情影響,截止11月銷售面積依然為負,預計整體仍可達到去年同期水平,但漲幅有限。

2017年,全省房價回升,新開工面積同步積極上揚;2020年全省房價依舊堅挺,新開工面積保持正增長。

整體量漲價跌。新崛起城市充滿活力,房企入駐推高均價,量價齊升;地產成熟度區,需求受制,成交量下滑,部分城市容量有限,競爭加大,促使均價下滑。

2020年在重點監測的22個城市中,59%的區縣住宅成交量上漲,77%的區縣住宅成交均價上漲。

根據城市類型細分:

7個文旅城市中,麗江、騰沖受到當地旅游產業支撐以及文旅需求釋放帶動,成交穩定或上漲,均價走高;瑞麗、芒市文旅城市特性日漸增強,2020年成交節奏放緩,價格攀升;澄江、大理在融創、萬科、華僑城等品牌房企項目集中入市環境下,市場競爭加劇,量漲價跌;版納市場集中消化庫存,量價基本穩定。

8個滇中城市(不含文旅城市)中,富明受到漢華天馬山項目帶動,量價大幅上漲,楚雄、宜良市場面貌良好,量價穩定上漲;昆明主城、曲靖地產發展成熟,由于需求受到經濟環境壓力影響,量跌價漲;安寧、嵩明郊縣區位及價格優勢顯現,成交量大幅度上漲,均價維穩;晉寧市場文旅產品價格較高且市場份額較大,在經濟下行環境中,整體住宅量價走低,

7個地方城市(不含文旅城市)中,文山、臨滄處于新興發展階段,市場活力強,量價齊升;香格里拉、隆陽、普洱量跌價漲,房企加速進駐,推高均價;昭通、怒江以價換量,量漲價跌。

榜單解讀

1房企業績

房企業績整體下滑,新上榜房企刺激市場,抑制降幅。集中度漲幅收縮,TOP5穩中求進。

投資、置業客戶向郊縣外溢,省內外康養客群向地州文旅項目釋放,郊縣+地州業績貢獻率提升。

01、業績表現

規模化房企瓜分市場,TOP20銷售額占據全省46%。房企業績整體下滑,新上榜房企刺激市場,抑制降幅。

2020年大云南TOP20房企銷售總額達到1779億元,根據云南省1-11月商品房銷售金額及增速,預計全年全省銷售金額3906億元,TOP20房企占比45.55%。

TOP20、 TOP10房企整體業績均較2019年有所下滑,跌幅分別為2.89%、3.77%。二者差距主要來自新上榜房企集中于11-20名區間,客觀經濟環境對TOP10業績規模直接抑制作用突出。

02、集中度

寡頭化狀態持續加強,TOP5房企穩中求進,提升有限,TOP20在標桿項目入市、熱銷拉動下,集中度提升較大。

強者恒強,TOP5房企業績占全省25.96%、 TOP20房企業績占全省45.55%。但各梯隊房企集中度上漲幅度有限,從TOP5到TOP20逐級遞增。疫情經濟環境下,頭部房企銷售增長追求穩中有進,以回款、降負債、保證現金流為主基調;新上榜房企以標桿項目入市熱銷帶動業績逆勢上揚,持續提升整體業績占比。

03、業績貢獻分布

主城業績貢獻下滑至7成,投資、置業客戶受到價格、規劃等因素向郊縣外溢,省內外康養客群向地州文旅項目釋放。

2020年各梯隊房企郊縣+地州業績貢獻率均有提升,TOP5房企整體提升5.02個百分點,TOP10提升4.85個百分點。在主城投資、置業需求受到經濟環境壓制的同時,部分剛需、投資客戶基于郊縣價格洼地、以及未來發展前景考慮,向昆明周邊外溢;同時,防疫環境催化部分客戶對生活環境、康體療養的需求,房企地州文旅項目迎來疫后集中客流。

2上榜變化

TOP10上榜門檻降低,其余分段上漲。整體房企結構穩定,TOP6-10 受其規模、穩定性限制,受沖擊表現直觀。

TOP20總體呈穩定積極發展狀態。俊發成功衛冕,融創緊隨其后,穩居第二。熱銷住宅、文旅產品助力房企上榜。

01、門檻變化

TOP10上榜門檻降低,其余分段上漲。整體房企結構穩定,TOP6-10 受其規模、穩定性限制,受沖擊表現直觀。

2020年TOP20房企中,TOP10房企門檻同比下降6.58%,其余分段陣容上榜門檻均有提升。其中,TOP5上榜金額較去年增長最多,上漲16.33億元;TOP20上榜銷售金額同比去年上漲13.16%。初步看來,全省TOP20房企營業結構基本穩定,TOP6-TOP10房企由于自身體量較大,不能為其后房企所輕易取代,同時自身對順、逆因素的穩定性低于頭部房企,故而上榜門檻出現下降。

02、排名變化

總體呈穩定積極發展狀態。俊發成功衛冕,融創緊隨其后,穩居第二,熱銷住宅、文旅產品助力房企上榜

2020年TOP20行列中,包括5家新上榜房企在內,共10家房企排名上升、5家房企排名不變,總體呈現穩定積極的發展狀態。原在榜的排名上升房企,多數在不利市場環境中,憑借成功打造熱銷項目,顯著提升業績,從而帶動排名上升。新上榜房企,則在主城剛需外溢或觀望,改善擇機置業,文旅產品需求釋放中抓住機遇,資源改善產品、文旅康養產品暢銷,帶動排名上升。

2020年,俊發憑借本土龍頭深耕優勢,各主力項目持續性放量,結合不斷提升的操盤運營水準,再度衛冕榜首;恒大在全國營銷浪潮中的突出表現延續到云南區域項目運營中,通過以折扣促銷為主的營銷方式,恒大云南區域銷售額134.89億元,直接提升TOP5入榜門檻。

排名上漲房企受到主城熱銷項目、地方暢銷文旅項目帶動明顯。其中,城投山海灣八號、大理拾叁月兩大主力項目為企業全省業績貢獻超50%的流量金額;龍湖天璞、保利城、滇池半山、華夏四季等項目熱銷對于相應企業業績、排名提升具有重要意義。

典型房企:融創

2020年,融創延續2019年以來的出色表現,企業銷售業績穩居全省第二,并不斷縮小與榜首差距。

入滇以來,融創在“地產+文旅”戰略引領下深耕昆明,精準布控全域。目前,融創在昆明項目足跡遍布六區一市;在地州則根據國家、地方康旅走向,前瞻布局省內資源富集地、規劃重點區,從西雙版納、昭通,到玉溪、普洱,完成從昆明到泛亞中線的蛻變;再到大理、文山、彌勒,精準落位滇西中樞城市、滇東新興旅游城市。2020年,融創積極推進蔚藍城、滇池南灣未來城、雁來湖小鎮等項目入市,并借助企業強大的營銷創意與執行力提升項目變現能力;同時,融創成功收購實力文旅以小院子為代表的地產板塊業務,實現企業規模與效能的直接擴容。

3房企梯隊

經濟下行背景下,TOP10房企由于其規模和穩定性特點,入榜門檻變化最大。

第一梯隊房企與2019年一致,第二梯隊城投受文旅項目支持,成功晉級,第三梯隊房企業績差距小,競爭壓力大。

第一梯隊

企業、排名順序不變。俊發穩中取勝,融創多方發力,來勢洶涌,恒大郊縣文旅大爆發,業績漲幅最大。

2020年第一梯隊企業、排名與2019年一致。俊發銷售額超300億元、融創銷售額超200億元,二者差距縮小,其余處100-200萬區間。

俊發:2020年,俊發在其“深耕云南、布局全國四大區域”的戰略引領下積極外拓,以“城市更新綜合服務商”身份正式參與廣州增城舊改,企業大灣區版圖再擴張。在本土市場,俊發以守為攻,依靠項目持續放量,以超300億銷售額的絕對優勢成功衛冕。年末備儲競爭中,俊發多個城改項目集中拿地,有力保障企業后市競爭力。

融創:2020年,融創在全域傳統地產與文旅地產共同支撐百億大盤的基礎上,成功收購實力地產板塊,實現市場份額跨越提升;積極攜手云南建投建立戰略合作關系,助力企業持續擴大地州事業版圖。疫情淬煉下,融創從年初“京東云上購房節”到年尾文旅微綜藝“出逃計劃” ,線上運營模式更加主動,頻率更加常態化,目的更加精細化。2021年,200億+的基本面與企業不斷升級的產品、運營能力,將共同助力融創發起新一輪沖榜行動。

恒大:在入滇的第13年,恒大在全省范圍內已布局近30個項目,其中在售15個項目為企業2020年創造134.89億元的銷售業績,同比上漲14%,成為TOP5中漲幅最大房企。相較于市場主城業績主導格局,恒大在2007年將入滇首子落于太平,多年潛心挖掘郊縣市場價值,2020年以恒大文化旅游城(銷售額34億+)為代表的郊縣項目為企業貢獻超50%的流量銷售金額。

第二梯隊

城投、金地新晉入圍。新城控股吾悅先行,城投專注康旅,未來可期。

在50-100億的第二梯隊房企中,新城、海倫堡、綠地2019年已列其中,城投、金地以2020年良好業績表現加入陣營。城投、新城業績相對突出,其余三者差距較小。

城投:在大理海東方正式宣告結束后,城投山海灣八號項目支撐企業流量金額增長。2020年被確定為文旅和康養兩個萬億產業龍頭企業的云南城投集團,獲得云南世博旅游集團和云南文投集團各49%的股權注入。10月16日,云南城投集團正式更名為云南康旅控股集團并掛牌。預計未來,城投將在康養、文旅產業發揮更大效能。

新城:2016年進入云南市場以來,新城以昆明為支點,以吾悅商業為先鋒,不斷探索郊縣、地州市場。作為其商業地產代表,同時也作為項目配套品質的重要組成部分,吾悅先后落地五華、呈貢、安寧、晉寧、昭通、保山。隨著吾悅廣場相繼運營,除了企業業績增長,也為新城住宅項目外拓提供了更大的機會與前景。2020年,新城在安寧新城瑯樾、吾悅廣場之后,迎來續作——吾悅海悅西山項目。

第三梯隊

集中36-48億區間,房企差距小,競爭激烈。龍湖尋求城市發展中的機遇,金科探索合作共贏下的突破。

在50億以下的的第三梯隊房企中,共有10個房企,銷售額處36-48億元區間,前后排名金額差最大2.2億元,最小0.2億元,競爭激烈。

龍湖:入滇后,龍湖形成地產為主,文旅為輔,獨立開發與多元合作并舉的發展模式。從早期開發龍湖水晶酈城、龍湖天第落地中心板塊,到如今追隨城市發展腳步走向會展、巫家壩、官南板塊,龍湖與城市共同成長,以其品質改善人居為核心競爭力不斷開拓云南市場。2020年,在合作項目清盤之際,龍湖近年首個獨立操盤項目——龍湖天璞入市,以其區位、產品、天街配套等優勢熱銷南市,助力企業排名、業績上漲。

金科:2014年進入云南市場以來,金科目前已在全省落地12個項目。合作與創新、積累與突破是金科發展重要特質。截至2018年,金科在昆明以陽光里、江湖海、春夏里、和悅銘著等項目贏得市場認可;2019年一舉入駐玉溪、昭通、普洱三地。2020年持續主城、地州同步發力。其間,金科與旭輝、中南、龍湖、海倫堡、碧桂園、中建、中梁等房企合作開發,在玉溪形成全省第二大本營,產品集美系、博翠系相繼落地。2021年在向山的島、美辰、博翠拾光、集美星海等新項目帶動下,企業業績、排名有望更上一層樓。

房企地州格局

保山、昭通、玉溪、楚雄成為房企重點布局方向,新城、融創、碧桂園、中梁等品牌房企積極下沉地州。

城市基本面對人口的吸引、吸附導致房企投資意愿度分化。

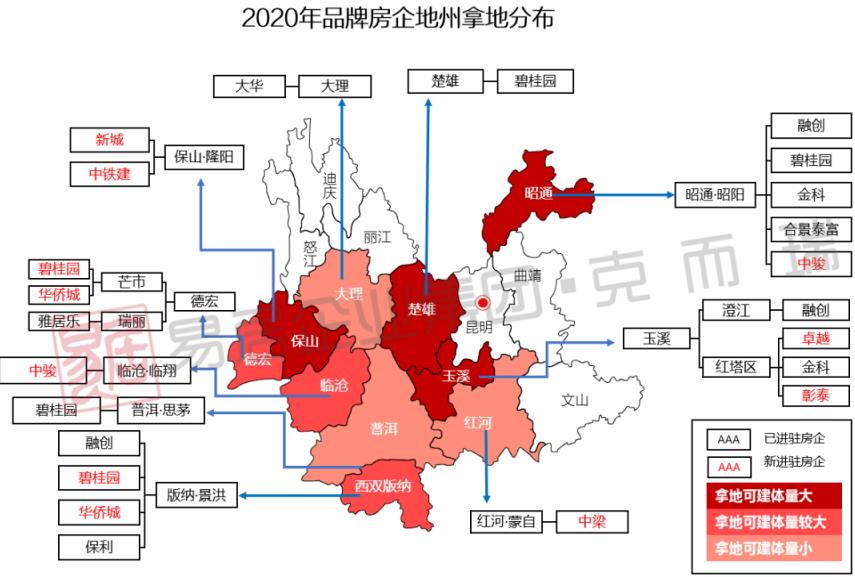

01、房企地州分布

02、拿地房企

新城、融創、碧桂園積極下沉地州,卓越、彰泰入滇首子落地玉溪。

在2020年大云南房企銷售TOP20房企中,新城、融創、碧桂園、金科均在地州拿地外擴,其中新城以吾悅廣場為先導,在保山隆陽拿地可建體量達到98.77萬方;碧桂園積極外拓,新進版納、芒市;融創、金科則以項目后續用地獲取為主。

卓越、彰泰同時以玉溪作為入滇首站。其中,卓越作為全國房企50強。以粵港澳大灣區為大本營,逐漸向全國擴展,11月4日玉溪拿地44.03萬方后,同月主城拿地。彰泰作為廣西本土龍頭房企,2020年下半年開始向外擴張,10月29日以7.81億元,溢價1.68億競得玉溪1宗可建體量14.58萬方住宅用地。

03、拿地熱點

保山、昭通、玉溪、楚雄成為拿地熱門,經濟中心、旅游勝地、對外貿易區屬性人口承載力強,房企投資意愿高。

2020年保山隆陽、昭通昭陽、楚雄、玉溪紅塔和澄江成為房企拿地熱門,品牌房企拿地可建體量均大于100萬方。

在房企拿地城市中,除瑞麗、澄江外,其余拿地城市均為地州首府所在地。由于經濟社會發展程度較高、生態資源強勢、對外貿易開放程度較高的城市對人流量吸引力、吸附力更強,置業投資需求有一定保障,房企相應投資信心投資信心、意愿更為強烈。

房企積極加倉滇西內聯外通要沖——保山、三省交界——昭通、滇中城市——楚雄、玉溪、紅河,一方面是對現有的城市經濟、人口、產業等基本面的認可,另一方面也是對這些有特殊戰略位置意義城市發展前景的看好。

后市預測

政策端:2020年云南政策環境維持寬松狀態,主要出臺了應對疫情保障地產平穩運行、支持文旅產業發展措施。預計來年,政策整體依然中性維穩。但結合近期昆明發布的預售資金管控、商辦審批管理等政策、以及熱點城市房價紅線加碼調控等,存在一定收緊預期。

投資端:2020年整體土地供應量與往年同期存在差距,房企拿地體量不及預期,但在融資環境收緊、地價走高進而縮小利潤空間背景下,2021年投資或將呈現一種有限度的增長。聯合拿地開發、參與城改、乃至地州外擴仍為重要考慮方向。

市場端:2020年整體市場銷售不及去年同期,除了經濟環境承壓,同時也一定程度受到銷售、建設未能按原定計劃進行影響。2021年市場正常運轉條件下,待售項目集中入市,市場交易體量增長;2020年商品房價格整體穩中有升。2021年隨市場供應量加大,疫情經濟負面影響延續,以及預售資金監管與“三道紅線”疊加,價格上漲幅度依然有限。

本站轉載文章和圖片出于傳播信息之目的,如有版權異議,請在3個月內與本站聯系刪除或協商處理。凡署名"云南房網"的文章未經本站授權,不得轉載。爆料、授權:news@ynhouse.com。

熱門評論