特別聲明:房地產(chǎn)企業(yè)銷售數(shù)據(jù)統(tǒng)計是以2020年1月1日-11月30日期間銷售的并表商品房為統(tǒng)計口徑,主要依據(jù)CREIS中指數(shù)據(jù)在各地的銷售監(jiān)測數(shù)據(jù),并參考當(dāng)期總體經(jīng)營情況和推盤去化情況進(jìn)行分析統(tǒng)計;對于少數(shù)沒有在監(jiān)測范圍內(nèi)的城市或項目,由企業(yè)提供相關(guān)證明文件,經(jīng)課題組對數(shù)據(jù)進(jìn)行嚴(yán)格審核,也納入統(tǒng)計范圍。本報告僅供參考,課題組不對使用報告及其內(nèi)容所引發(fā)的任何直接或間接損失承擔(dān)責(zé)任。

特別聲明:房地產(chǎn)企業(yè)權(quán)益銷售數(shù)據(jù)統(tǒng)計是以2020年1月1日-11月30日期間銷售的商品房為統(tǒng)計口徑,主要依據(jù)CREIS中指數(shù)據(jù)在各地的銷售監(jiān)測數(shù)據(jù),并參考當(dāng)期總體經(jīng)營情況和推盤去化情況進(jìn)行分析統(tǒng)計;對于少數(shù)沒有在監(jiān)測范圍內(nèi)的城市或項目,由企業(yè)提供相關(guān)證明文件,經(jīng)課題組對數(shù)據(jù)進(jìn)行嚴(yán)格審核,也納入統(tǒng)計范圍。本報告僅供參考,課題組不對使用報告及其內(nèi)容所引發(fā)的任何直接或間接損失承擔(dān)責(zé)任。

特別聲明:房地產(chǎn)企業(yè)銷售數(shù)據(jù)統(tǒng)計是以2020年1月1日-11月30日期間銷售的并表商品房為統(tǒng)計口徑,主要依據(jù)CREIS中指數(shù)據(jù)在各地的銷售監(jiān)測數(shù)據(jù),并參考當(dāng)期總體經(jīng)營情況和推盤去化情況進(jìn)行分析統(tǒng)計;對于少數(shù)沒有在監(jiān)測范圍內(nèi)的城市或項目,由企業(yè)提供相關(guān)證明文件,經(jīng)課題組對數(shù)據(jù)進(jìn)行嚴(yán)格審核,也納入統(tǒng)計范圍。本報告僅供參考,課題組不對使用報告及其內(nèi)容所引發(fā)的任何直接或間接損失承擔(dān)責(zé)任。

特別聲明:房地產(chǎn)企業(yè)銷售數(shù)據(jù)統(tǒng)計是以2020年1月1日-11月30日期間銷售的并表商品房為統(tǒng)計口徑,主要依據(jù)CREIS中指數(shù)據(jù)在各地的銷售監(jiān)測數(shù)據(jù),并參考當(dāng)期總體經(jīng)營情況和推盤去化情況進(jìn)行分析統(tǒng)計;對于少數(shù)沒有在監(jiān)測范圍內(nèi)的城市或項目,由企業(yè)提供相關(guān)證明文件,經(jīng)課題組對數(shù)據(jù)進(jìn)行嚴(yán)格審核,也納入統(tǒng)計范圍。本報告僅供參考,課題組不對使用報告及其內(nèi)容所引發(fā)的任何直接或間接損失承擔(dān)責(zé)任。

榜單解讀

1、32家房企超千億,TOP100房企銷售額均值為1128.2億元

圖:2020年1-11月千億、百億企業(yè)數(shù)量

2020年1-11月,TOP100房企銷售額均值為1128.2億元,增長率均值為12.0%;其中銷售額超千億房企32家,較去年同期增加5家;超百億房企157家。TOP100房企權(quán)益銷售額均值為845.7億元,權(quán)益銷售面積均值為632.6萬平方米。

2、500-1000億陣營增速最快,小企業(yè)競爭力逐步降低

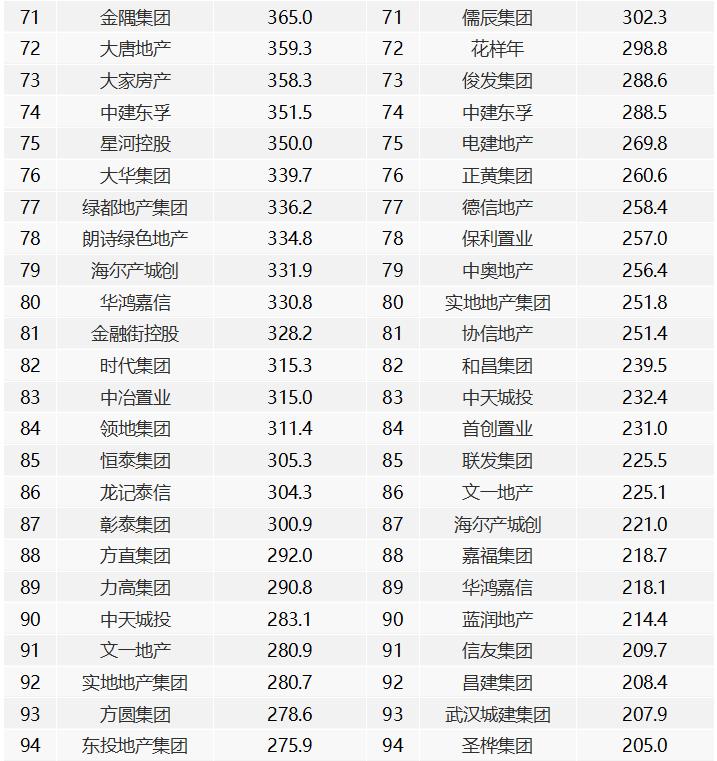

表:2020年1-11月房企各陣營數(shù)量及銷售額均值情況

2020年1-11月,房企不同陣營的發(fā)展分化。1000億以上超級陣營共32家,銷售額增長率均值為9.7%。第一陣營(500-1000億)共27家,銷售額增長率均值為12.3%。第二陣營(200-500億)有60家企業(yè),銷售額增長率均值為10.4%;第三陣營(100-200億)共38家,銷售額均值為147.6億元,第四陣營共13家,銷售額均值為77.1億。

3、TOP100門檻值270.0億,同比增長9.9%

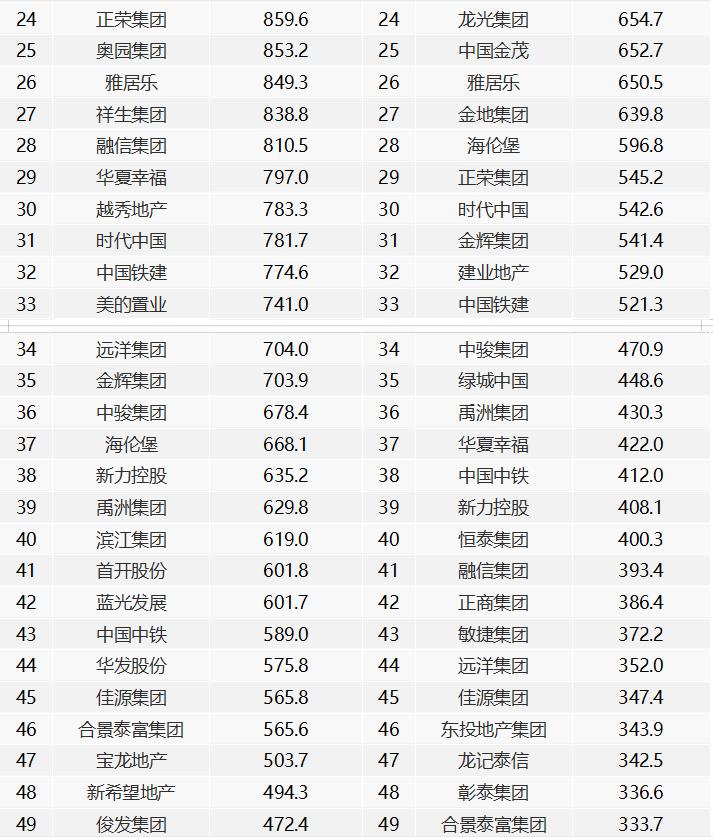

表:2020年1-11月各陣營銷售額門檻值情況

2020年1-11月,TOP100門檻值為270.0億元。其中,TOP3房企門檻值為6025.0億元,較上年增長4.9%;TOP10房企門檻值為2454.6億元,較上年增長8.6%;TOP30房企門檻值為1083.0億元,較上年增長9.9%;TOP50房企及TOP100房企門檻值分別為720.0億元、270.0億元,同比分別增長14.5%和9.9%。

4、央企密集轉(zhuǎn)讓地產(chǎn)項目股權(quán),優(yōu)化負(fù)債結(jié)構(gòu)提升財務(wù)表現(xiàn)

11月,央企產(chǎn)權(quán)轉(zhuǎn)讓項目明顯增多,根據(jù)北京產(chǎn)權(quán)交易所公開信息統(tǒng)計,11月房地產(chǎn)行業(yè)產(chǎn)權(quán)轉(zhuǎn)讓項目共有24個,高于前10個月的總和。房地產(chǎn)企業(yè)通過出售項目股權(quán),改善財務(wù)結(jié)構(gòu),提升財務(wù)表現(xiàn)。

表:11月房企股權(quán)轉(zhuǎn)讓案例

綜合來看,央企密集轉(zhuǎn)讓旗下房地產(chǎn)項目,主要有以下兩點原因:第一,響應(yīng)監(jiān)管要求,優(yōu)化債務(wù)結(jié)構(gòu),目前行業(yè)監(jiān)管新規(guī)“三道紅線”出臺后,部分房企一條或多條指標(biāo)“踩線”,央企響應(yīng)政府監(jiān)管要求,主動調(diào)整負(fù)債結(jié)構(gòu),通過出售負(fù)債率較高、預(yù)計效益偏低的項目或股權(quán),降低負(fù)債水平、提升財務(wù)表現(xiàn);第二,貫徹政府相關(guān)指導(dǎo)意見,2018年9月,中共中央辦公廳、國務(wù)院辦公廳印發(fā)了《關(guān)于加強(qiáng)國有企業(yè)資產(chǎn)負(fù)債約束的指導(dǎo)意見》,意見指出要通過強(qiáng)化監(jiān)督管理,推動國有企業(yè)平均資產(chǎn)負(fù)債率到2020年年末比2017年年末降低2個百分點左右。

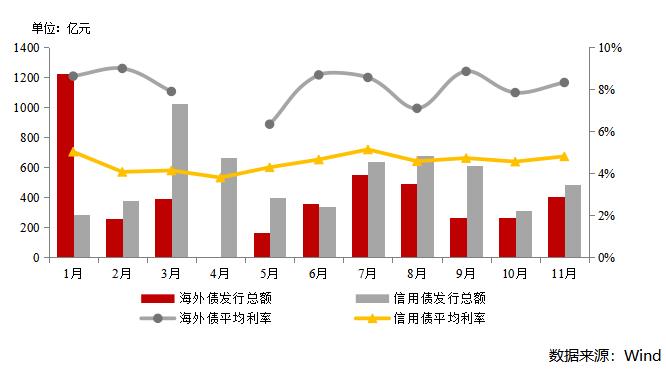

5、信用債、海外債發(fā)行規(guī)模環(huán)比明顯增長,融資成本均小幅上升

11月,信用債、海外債發(fā)行規(guī)模環(huán)比增長率均超50%。2020年1-11月,房地產(chǎn)行業(yè)信用債發(fā)行總規(guī)模5804億元,同比增長14.6%,海外債發(fā)行規(guī)模4363億元,同比下降20.3%。11月,房地產(chǎn)行業(yè)信用債發(fā)行規(guī)模484億元,同比增長53.0%,環(huán)比增長55.0%,海外債發(fā)行規(guī)模406億元,同比下降35.3%,環(huán)比增長54.7%。

圖:2020年1-11月房地產(chǎn)行業(yè)海外債、信用債發(fā)行情況

11月,信用債、海外債融資成本均小幅上升。2020年1-11月,房地產(chǎn)行業(yè)信用債平均利率為4.52%,同比下降0.82個百分點,海外債平均利率為8.12%,同比下降0.6個百分點。11月,信用債平均利率4.80%,同比下降1.1個百分點,較10月增長0.25個百分點,海外債平均利率8.32%,同比增長0.63個百分點,較10月增長0.48個百分點。

本站轉(zhuǎn)載文章和圖片出于傳播信息之目的,如有版權(quán)異議,請在3個月內(nèi)與本站聯(lián)系刪除或協(xié)商處理。凡署名"云南房網(wǎng)"的文章未經(jīng)本站授權(quán),不得轉(zhuǎn)載。爆料、授權(quán):news@ynhouse.com。

熱門評論